Источник:

Заполнение формы 6-НДФЛ: расчёты с иностранцами (даты и суммы)

1. В компании работают иностранцы на патенте

2. Компания уменьшает исчисленный НДФЛ на авансы за патент

3. Иностранец стал резидентом во втором квартале

4. Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы

5. Компания оплачивает нерезиденту работу за пределами РФ

1. В компании работают иностранцы на патенте

В компании работают граждане России и иностранные сотрудники на патенте. Со всех доходов компания удерживает НДФЛ по ставке 13 процентов.

Зарплата резидентов и иностранцев на патенте облагается НДФЛ по ставке 13 процентов. Ставка эта установлена разными нормами. Для зарплаты резидентов — пунктом 1 статьи 224 НК РФ. А для иностранцев — пунктом 3 статьи 224 НК РФ. Налоговики не требуют заполнять из-за этого несколько блоков со ставкой 13 процентов. Все доходы компания вправе показать в одних строках 010–050.

На примере

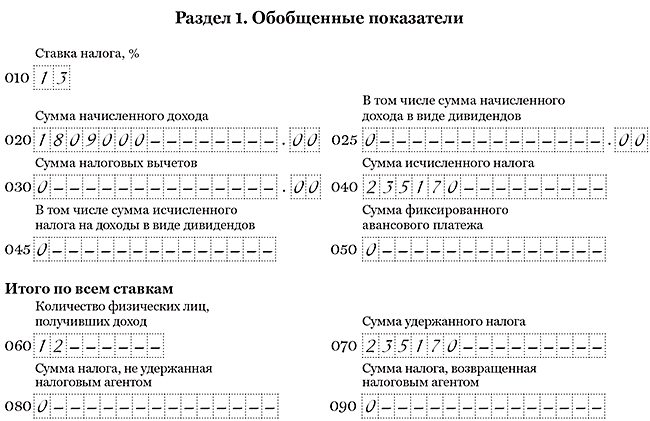

В компании работают 12 «физиков» — 7 сотрудников-резидентов и 5 иностранцев с патентом. Исчисленный налог на авансы за патент она не уменьшала. За полугодие компания начислила иностранцам доходы — 630 000 руб., исчислила и удержала НДФЛ — 81 900 руб. (630 000 руб. × 13%). Резидентам она начислила доходы — 940 000 руб., исчислила и удержала НДФЛ — 122 200 руб. (940 000 руб. × 13%). Доходы иностранцев и резидентов компания записала в одном блоке строк 010–050. В строке 020 — 1 570 000 руб. (630 000 + 940 000), в строках 040 и 070 — 204 100 руб. (81 900 + 122 200). Раздел 1 компания заполнила, как в образце 94.

Образец 94. Как отразить в расчете доходы иностранцев и резидентов:

2. Компания уменьшает исчисленный НДФЛ на авансы за патент

В компании работает иностранец с патентом. Ежемесячно компания уменьшала исчисленный НДФЛ на авансы, которые работник заплатил за патент.

Работодатель вправе уменьшить НДФЛ иностранцев на авансы, которые они заплатили за патент (п. 6 ст. 227.1 НК РФ). Для этого надо получить уведомление из инспекции.

В строке 020 запишите начисленный доход, а в строке 040 — исчисленный НДФЛ. Авансы компания отражает в строке 050 расчета, а в строке 070 — разницу между исчисленным НДФЛ и авансами. Разница не может быть отрицательной. Если налог иностранца за квартал меньше, чем он заплатил за патент, то компания уменьшает НДФЛ только на часть авансов. Поэтому в строку 050 запишите только те авансы, на которые фактически уменьшили НДФЛ.

Даже если компания ничего не удержала с иностранца, отразите зарплату в разделе 2. В строке 130 покажите начисленный доход, а в строке 140 поставьте ноль.

На примере

В компании работают два иностранца с патентом. Каждый месяц они платят авансы за патент — 4200 руб. Зарплата первого работника — 30 000 руб. в месяц, НДФЛ — 3900 руб. (30 000 руб. × 13%), второго — 32 000 руб., НДФЛ — 4160 руб. (32 000 руб. × 13%). Налог с зарплаты меньше, чем ежемесячные авансы, поэтому компания не удерживает НДФЛ.

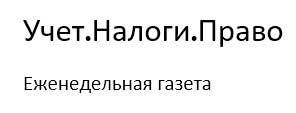

Раздел 1. В течение полугодия компания начислила доходы — 372 000 руб. ((30 000 руб. + 32 000 руб.) × 6 мес.). Исчислила НДФЛ — 48 360 руб. (372 000 руб. × 13%). Авансы за патент за 6 месяцев составили 50 400 руб. (4200 руб. × 2 × 6 мес.). В строке 050 компания записала авансы в пределах исчисленного налога — 48 360 руб.

Раздел 2. Зарплату за апрель компания выдала 4 мая — 62 000 руб. (30 000 + 32 000). Исчисленный НДФЛ — 8060 руб. (3900 + 4160). Налог компания не удерживала. Расчет она заполнила, как в образце 95.

Образец 95. Как заполнить доходы иностранцев на патенте:

3. Иностранец стал резидентом во втором квартале

Компания удерживала у иностранца НДФЛ по ставке 30 процентов. Во втором квартале он стал резидентом.

Доходы нерезидентов облагаются НДФЛ по ставке 30 процентов (п. 3 ст. 224 НК РФ). Но если работник за последние 12 месяцев пробудет в России 183 календарных дня, он станет резидентом. Налог за месяц, в котором работник стал резидентом, потребуется посчитать по ставке 13 процентов. Статус работника компания определяет на конец каждого месяца (письмо ФНС России от 22.10.14 № ОА-3-17/3584@).

Расчет за полугодие. За предыдущие месяцы налог не пересчитывайте, ведь работник еще может стать нерезидентом. В разделе 1 покажите доходы работника в двух блоках строк 010–050 — по ставке 30 и 13 процентов.

Расчет за девять месяцев и за год. Окончательный статус работника компания определяет по итогам года. В то же время если в течение года работник пробудет в РФ 183 календарных дня, то его статус уже не изменится до конца года. Это случится в июле. Значит, в этом месяце можно пересчитать НДФЛ со всех доходов с января по июнь (письмо Минфина России от 15.02.16 № 03-04-06/7958).

Таким образом, все доходы работника будут облагаться по ставке 13 процентов. В расчете за девять месяцев и за год не делите выплаты по разным ставкам. В строке 040 отразите налог, исчисленный по ставке 13 процентов. А в строке 070 — НДФЛ, который фактически удержали у работника. Компания не вправе после пересчета возвращать работнику деньги по заявлению. Переплату покажите в справке 2-НДФЛ как излишне удержанную.

На примере

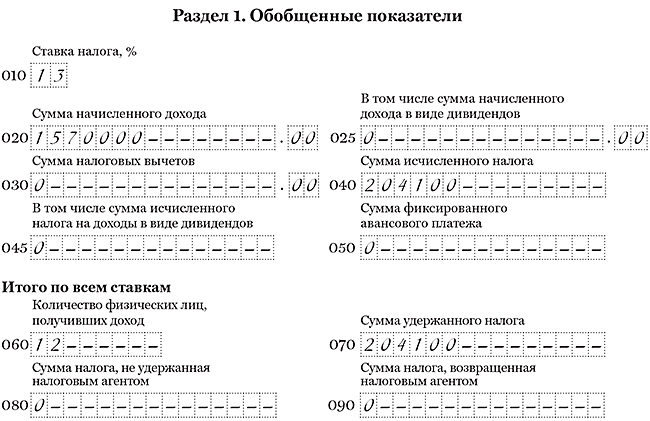

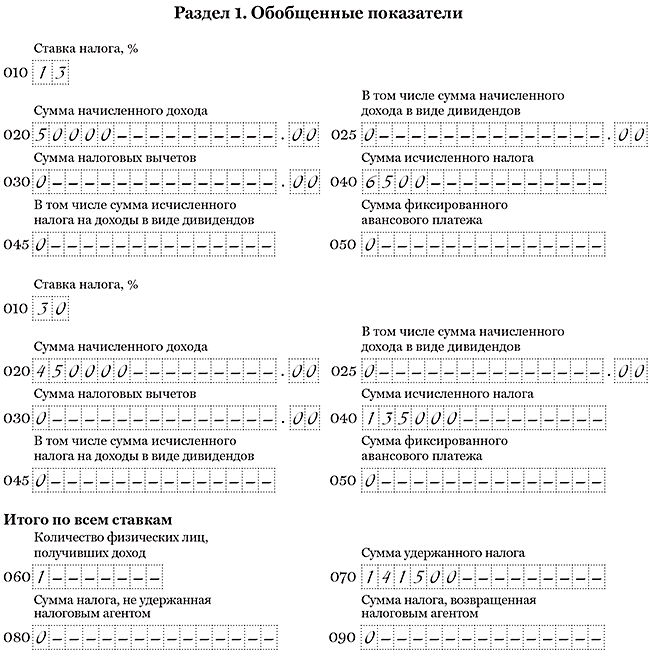

Иностранец приехал в Россию 15 декабря. В июне следующего года он стал резидентом. НДФЛ с зарплаты за этот месяц компания исчислила по ставке 13 процентов. С доходов за январь — май — по ставке 30 процентов. Зарплата за январь — май — 450 000 руб., исчисленный и удержанный НДФЛ — 135 000 руб. (450 000 руб. × 30%). Зарплата за июнь — 50 000 руб., исчисленный и удержанный НДФЛ — 6500 руб. (50 000 руб. × 13%). Других работников в компании нет. Всего доходы — 500 000 руб. (450 000 + 50 000). НДФЛ — 141 500 руб. (135 000 + 6500). Раздел 1 она заполнила, как в образце 96.

Образец 96. Как заполнить расчет за полугодие, если работник стал резидентом:

4. Компания предоставляет иностранцу вычеты и уменьшает НДФЛ на авансы

В компании работает иностранец с патентом. Он резидент РФ. Компания предоставляет ему детский вычет и уменьшает исчисленный НДФЛ на авансы за патент.

Иностранцы с патентом вправе получать детский вычет, как только станут резидентами России. Чтобы получить вычеты, иностранец должен написать заявление и принести свидетельства о рождении детей. Если документы на иностранном языке, их надо перевести и заверить перевод у нотариуса.

Компания вправе предоставлять вычет иностранцу и одновременно уменьшать исчисленный НДФЛ на авансы за патент. Кодекс это не запрещает. Сначала уменьшите доходы иностранца на вычеты и исчислите НДФЛ. Эту сумму можно уменьшить на авансы.

В строке 020 запишите начисленную зарплату. Вычеты, которые предоставили работнику, отразите в строке 030 раздела 1. А авансы, на которые уменьшили исчисленный НДФЛ, — в строке 050. В строке 070 отразите НДФЛ, который удержали с сотрудника.

Что касается раздела 2, отражайте в нем операцию, даже если авансы превысили исчисленный НДФЛ. В строке 130 запишите начисленный доход. А в строке 140 — удержанный НДФЛ. Если компания ничего не удержала, поставьте в этой строке ноль.

На примере

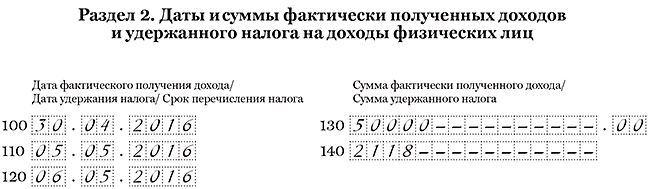

В компании работает иностранец с патентом. Платит ежемесячно аванс — 4200 руб. Зарплата работника — 50 000 руб. У него один ребенок, поэтому компания предоставляет вычет — 1400 руб. Зарплату за апрель компания выдала 5 мая. Исчислила НДФЛ — 6318 руб. ((50 000 руб. — 1400 руб.) × 13%). А удержала налог за вычетом аванса — 2118 руб. (6318 — 4200). Раздел 2 компания заполнила, как в образце 97.

Образец 97. Как отразить зарплату, если компания уменьшала доход на вычеты:

5. Компания оплачивает нерезиденту работу за пределами РФ

В компании работает иностранец на удаленке. Он нерезидент и не приезжает в Россию из своей страны.

НДФЛ облагаются доходы от источников в России (п. 1 ст. 207 НК РФ). Если работник трудится на удалёнке из другой страны, он получает доходы от источников за пределами РФ. Значит, налог с выплат этому работнику удерживать не надо (письма Минфина России от 31.03.14 № 03-04-06/14026, от 15.07.15 № 03-04-06/40525). «Физик» сам отчитается о доходах и заплатит налог в той стране, где живет.

В 6-НДФЛ компания отражает выплаты, в отношении которых является налоговым агентом (п. 2 ст. 230 НК РФ). Поэтому доходы иностранца на удалёнке в 6-НДФЛ не отражайте.

На примере

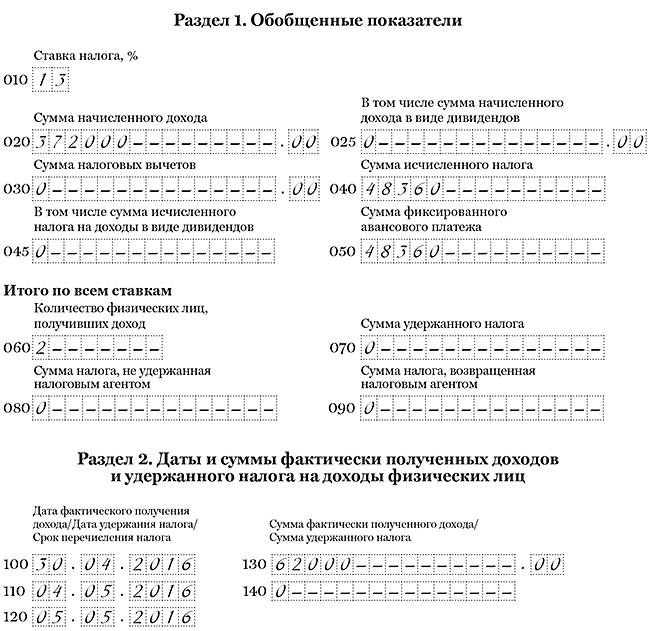

В компании работает иностранец из Германии. Он трудится на удалёнке из своей страны. В течение полугодия компания начислила работнику доходы — 504 000 руб. НДФЛ не удерживала. Кроме того, компания начислила доходы 12 работникам — 1 809 000 руб., исчислила и удержала НДФЛ — 235 170 руб. (1 809 000 руб. × 13%). Доходы иностранца компания не отражала в 6-НДФЛ. Раздел 1 расчета за полугодие она заполнила, как в образце 98.

Образец 98. Как заполнить расчет, если в компании работают иностранцы на удалёнке: